Auswirkungen der Zillmerung

Gefinkelte Berechnungsmethode

- Begriffsdefinitionen

- Die Auswirkungen der Zillmerung

- Österreicher*innen zahlen jährlich 300 Mio. Euro

- Finanzindustrie will am Zillmer-System festhalten

- Die Lösung: Provisionsfreie Nettopolizze

Alle Infos zur Zillmerung kompakt im Video

Nutze die Vorteile der provisionsfreien Nettopolizze

Begriffsdefinition

Was ist die Zillmerung?

Die nach dem Mathematiker Dr. Zillmer benannte Berechnungsmethode „Zillmerung (Zillmer-Verfahren)” ist über 100 Jahre alt und hat bis heute enorm negative Auswirkungen auf die Entwicklung der Sparpläne in Lebensversicherungen.

Die Zillmerung gibt es bei Klassischen Lebensversicherungen, Fondspolizzen und der Prämiengeförderten Zukunftsvorsorge. Dabei werden sämtliche Abschlusskosten aus der Summe aller geplanten Einzahlungen meist in den ersten fünf Jahren verrechnet.

Was ist der Unterschied gezillmert vs. ungezillmert?

- Gezillmert: Die Abschlusskosten werden von der Prämiensumme (Summe aller geplanten Einzahlungen) bemessen und meist in den ersten 5 Jahren verrechnet. Bei einem 100 Euro Monatssparplan über 35 Jahre also: 100 x 12 Monate x 35 Jahre = 42.000 Euro Prämiensumme.

- Ungezillmert: Die Abschlusskosten werden laufend von der tatsächlich bezahlten Prämie verrechnet. Das ist ein Schritt in die richtige Richtung, Provisionen haben aber den generellen Nachteil dass du dich bei Vertragsabschluss über durchgehende Provisionen über sehr lange Zeiträume an deine Beraterin oder Berater bindest. Mehr dazu unter Provision: Unflexibel und gefangen.

Die Auswirkungen

- Laufzeit 35 Jahre

- Einzahlung € 100,00 monatlich

- Keine Einmalzahlung

- 6,00% angenommene Ø Marktrendite

Die Auswirkungen der Zillmerung:

- Nach 5 Jahren (Zieh den Cursor auf 5 Jahre) hast du - trotz 6 % angenommener Marktrendite* rund die Hälfte deiner Einzahlung durch Kosten verloren.

- Verlust-Zeitraum: Trotz 6 % Marktrendite* bist du 16 Jahre im Verlust (rote Linie übersteigt Nulllinie). Berücksichtigt man die Inflation mit 2 % hast du 26 Jahre lang einen realen Verlust (rote Linie übersteigt graue Fläche).

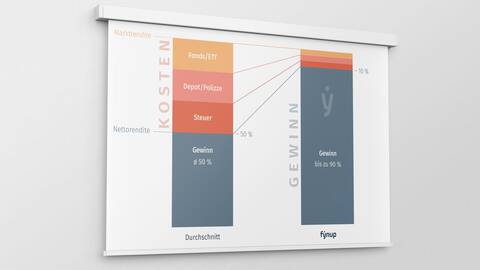

- Am Ende bleibt von 6 % Marktrendite* nur mehr eine Nettorendite** von 2,6 %. Der Renditeverlust beträgt rund 57 %! Rund die Hälfte der Gewinne geht hauptsächlich durch Kosten (für Provisionen) verloren.

All-in Gewinn-Verlust-Rechnung einer Fondspolizze mit Ø Kosten (fynup-Studie) in einem Tarif vom Marktführer in Österreich mit 2 Fonds, welche in ihrem Segment das höchste Volumen in Fondspolizzen haben. Details in der konkreten Berechnung.

* Marktrendite (Grafik links oben): Rendite VOR Abzug ALLER Kosten und Steuern

** Nettorendite (Grafik rote Linie): Rendite NACH Abzug ALLER Kosten und Steuern

Österreicher*innen zahlen jährlich 300 Mio. Euro

Täglich werden in Österreich im Schnitt 550 Sparpläne in Lebensversicherungen NEU abgeschlossen. Schätzungen zufolge 75 % davon mit einmaligen Abschlusskosten, welche als Zillmerung bezeichnet werden.

Bei einer Ø Monatsnettoprämie von 108 Euro und einer Ø Laufzeit von 26 Jahren werden damit pro Jahr rd. 300 Mio. Euro von Konsument*innen an Finanzintermediäre nur für Abschlusskosten bezahlt.

Wichtig ist dabei festzuhalten, wofür diese Kosten bezahlt werden: Einzig und alleine für die Beratung VOR dem Kauf und die Vermittlung des Vertrages. Für die Betreuung des Vertrages während der Laufzeit werden nämlich zusätzlich Verwaltungskosten verrechnet, welche zum Teil wiederum für Provisionen an die vermittelnde Stelle (Bank, Angestellte/r der Versicherung, sonstige Berater*innen) fließen.

Finanzindustrie will am System festhalten

Neben den finanziellen Nachteilen, welche die Zillmerung mit sich bringt, haben Provisionen bei Geldanlage-Produkten generelle Nachteile hinsichtlich der Flexibilität. Weitere Informationen zu Provision vs. Honorar findest du in unseren Artikeln

- Provision vs. Honorarberatung in Österreich (Flexibilität und Leistungspotential)

- Studie: Provision vs. Honorarberatung (von fynup und Arbeiterkammer Wien)

Trotz aller Nachteile für Konsument*innen will die Finanzindustrie am Provisionssystem und der gezillmerten Berechnungsmethode festhalten und Ihre Kunden in finanzielle Zwangsjacken stecken.

Wir erleben in unseren Beratungen täglich, dass weder Höhe, noch Auswirkung dieser Kostenberechnung ausreichend bekannt sind. Heute sind die extrem hohen Abschlusskosten schlicht nicht mehr zu rechtfertigen. Der Kampf gegen diese Ungerechtigkeit war übrigens eine wesentliche Motivation für die Gründung von fynup.

Prüfe ob du auch von der Zillmerung betroffen bist

Hüte dich vor Geschenken!

Sehr beliebt, aber sehr teuer sind Geschenke zum Vertragsabschluss, wie die Gratis-Vignette. Scheinbar geschenkt wird sie zur teuersten Vignette deines Lebens.

Die Lösung: Provisionsfreie Nettopolizze

fynup ermöglicht in Österreich erstmals den bequemen und günstigen Online-Kauf provisionsfreier Fondspolizzen (Nettopolizzen) und schließt damit eine Marktlücke.

Bisher konnten nämlich Fondspolizzen nur über Provisionsvermittler (Banken, Versicherungen, sonstige Vermittler) gekauft werden, wodurch der Steuervorteil der Fondspolizze gegenüber Bankdepots durch hohe Kosten für Provisionen zunichte gemacht wurde (und noch immer wird).

Mit der provisionsfreien Nettopolizze können Konsument:innen nicht nur einen entscheidenden Steuervorteil bei der Geldanlage gegenüber Online-Depots nutzen, sondern auch aktiv gemanagte Fonds in provisionsfreien Clean-Share-Tranchen kaufen.

Provisionsfreie Nettopolizzen bieten in Kombination mit provisionsfreien Clean-Shares und ETFs die langfristig kosten-steuer-effizienteste und beste Geldanlage Österreichs. Daher bezeichnen wir diese Kombination als die 3 Musketiere der Geldanlage.

Informiere dich über die Stärke der 3 Musketiere.

Die Vorteile der provisionsfreien Nettopolizze

So reduzierst du deine Kosten

Lerne, wie du die Kosten deiner Geldanlage in Österreich auf bis zu 10 % reduzierst. Es gibt nichts anderes bei der Geldanlage, das du messbar besser beeinflussen kannst als die Kosten. Nutze das. Es ist dein Geld, du hast es dir verdient, lass es dir nicht nehmen.