Wertschwankung ist eine Frage der Zeit

Mit einem Klick direkt zum Thema

Wertschwankungs-Risiko ist eine Frage der Zeit

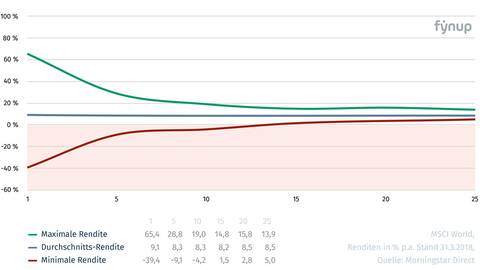

Historische Wertschwankung und Rendite globaler Aktien

- Laufzeit 50 Jahre

- Keine lfd. Zahlung

- € 15.000,00 Einmalzahlung

- 11,53% Ø Marktrendite bis 31.10.2024

Globaler Aktienfonds in einer provisionsfreien Fondspolizze nach Abzug aller Kosten. Langfristig zählt die durchschnittliche Rendite, nicht die Wertschwankung.

Ab 15 Jahren 0 % Verlustrisiko

In den letzten 50 Jahren haben Aktieninvestoren noch nie einen Verlust erlitten, wenn sie länger als 15 Jahre durchgehalten haben (MSCI World, vor Abzug von Kosten). Die rote Linie zeigt die minimale Rendite in verschiedenen Zeiträumen. Ab 15 Jahren ist das schlechteste Ergebnis mit 1,5 % bereits positiv. Bei 25 Jahren liegt die minimale Rendite schon bei 5 %. Durchschnittlich lag die Rendite immer über 8 % pro Jahr (Blau). Zeit spielt daher eine entscheidende Rolle für die Auswahl der Anlageklasse!

Tipp: Diese Grafik wird im folgenden Video ab Minute 4:51 erklärt

Wertschwankungen und Renditen im Vergleich

- Laufzeit 45 Jahre

- Keine lfd. Zahlung

- € 15.000,00 Einmalzahlung

- Blau: Aktien (Globaler Aktienfonds in einer provisionsfreien Fondspolizze) erzielten langfristig die mit Abstand höchsten Renditen. Die Wertschwankungen waren aber sehr hoch, daher vor allem für langfristige Ziele geeignet.

- Gelb: Anleihen (Europäischer Anleihefonds in einem Online-Bankdepot) hatten geringe Wertschwankungen, erzielten aber langfristig deutlich geringere Renditen.

- Rot: Sparbuch (Täglich fällig) hat langfristig real Geldwert verloren (Inflationsverlust höher als Nettorendite). Aufgrund der Sicherheit in Bezug auf die Wertschwankung aber geeignet zum Halten von Liquidität und Ziele in den nächsten 5 Jahren.

Tipp 1: Die Grafik wird im Video Zeitraum ab 02:19 erklärt.

Tipp 2: Klicke oben links auf die blaue Angabe, damit wird die blaue Linie ausgeblendet und du siehst die gelbe und rote Linie besser im Verhältnis der Inflation.

Tipp 3: Geringe Wertschwankungen können trügerisch sein

3 Tipps wie du das Wertschwankungsrisiko reduzierst

Erstens: Durchschnittskosteneffekt mit Sparplan nutzen

Wenn du mit einem Sparplan investierst, gleichen sich die Einkaufspreise mit dem Durchschnittskosteneffekt (Cost-Average-Effekt) noch besser aus. Berücksichtige, dass günstige Preise (fallende Aktienkurse) gut für dich sind, solange du Käufer bist.

Mit einem Sparplan bist du zunächst über lange Zeit Käufer, es ist also gut, wenn die Preise fallen. Es ist vergleichbar mit Sonderangeboten im Supermarkt: Werden gute Waren mit 50 % Rabatt angeboten, ist es ein guter Zeitpunkt zu kaufen.

Zweitens: Einmalig investieren mit Strategie

Wenn du mit einem einmaligen Betrag investierst, solltest du mit einer Strategie vorgehen um das Einstiegsrisiko zu reduzieren: Solange Kurse im Vergleich zu vor 10 Jahren um über 100% gestiegen sind, wird der einmalige Betrag über einen Zeitraum von bis zu 36 Monaten investiert.

Dieser Zeitraum verkürzt sich um den Zeitraum zum letzten Höchststand. Sollten die Kurse vom letzten Höchststand bereits um 30% gefallen sein, wird die Hälfte sofort investiert. Sollten die Kurse vom letzten Höchststand bereits um 50% gefallen sein, wird alles investiert.

Mehr im Artikel Einmalig investieren mit Strategie (inkl. Video).

Drittens: Rechne mit der Genussphase

Die Investitions-Zeit besteht meist aus 2 Phasen: Der Spar-Phase UND der Genuss-Phase. Das gilt natürlich nur, wenn du das Ersparte nicht auf einen Schlag ausgibst, sondern über einen längeren Zeitraum. Damit reduzierst du das Wertschwankungsrisiko enorm, da zum einen der Zeitraum verlängert wird und zum zweiten das Risiko schlechter Kurse beim Verkauf komplett wegfällt.

Auf die Frage: „Was, wenn die Aktienkurse im Keller sind, wenn ich Geld benötige?“ antworten wir: „Wenn du nicht das gesamte Ersparte auf einmal ausgibst, sondern über einen langen Zeitraum, brauchst du keine Angst vor dem Zahltag zu haben.“

Sieh dir dazu folgendes Video an!

Du hast mehr Zeit als du denkst

Mit einer langen Spar- UND Genuss-Phase ist nur mehr die durchschnittliche Rendite entscheidend, Wertschwankungen spielen eine untergeordnete Rolle.

Die Genussphase und die Auswirkung von Kosten und Steuern

- Laufzeit 50 Jahre

- Einzahlung € 150,00 monatlich 30 Jahre

- Keine Einmalzahlung

- Entnahme: € 2.000 monatlich ab 31. Jahr

Du siehst die historische Entwicklung des DWS Vermögensbildungsfonds I nach Abzug aller Kosten und Steuern, wenn ein 150 Euro Sparplan nach 30 Jahren beendet und danach (ab dem 31. Jahr) monatlich 2.000 Euro entnommen wurden:

- Blau Nettopolizze: Renditen haben die Entnahmen - bei starken Wertschwankungen - ausgeglichen. Obwohl nur 54.000 Euro eingezahlt wurden, konnten bereits 480.000 Euro entnommen werden. Entwickeln sich die Märkte auch in Zukunft so wie in der Vergangenheit hat man ein ewiges passives Einkommen. Der Gewinn im Verhältnis zum Einsatz wächst von Jahr zu Jahr.

- Gelb: In einer Fondspolizze mit Provision: Selber Fonds, selbe Steuer, sogar selbe Versicherung: Nur aufgrund höherer Kosten für Provisionen war das Kapital nach 17Jahren aufgebraucht.

- Rot: In einem Online-Depot: Aufgrund höher Kosten und Steuern war das Kapital nach 9 Jahren Entnahmen aufgebraucht.

Diese Grafik wird im Video der Fondspolizze ab Minute 24:35 erklärt. > Zum Video <

Gib jedem Euro die richtige Aufgabe

Für kurzfristige Ziele solltest du auf Stabilität achten, Rendite ist unwichtig. Geeignet dafür sind Bankeinlagen oder kurzlaufende Geldmarktinstrumente.

Für mittelfristige Ziele eignet sich ein für dich passender Mix aus Stabilität und Rendite-Chancen aus Geldmarkt-, Anleihen- und Aktienfonds (evtl. inkl. Immobilien- und Rohstofffonds).

Für langfristige Ziele ab 15 Jahre kannst du den Fokus auf maximale Rendite-Chancen mit Aktienfonds setzten. Am besten mit einem Mix aus ETFs und Clean-Shares, jedenfalls provisionsfrei mit maximaler Kosten-Steuer-Effizienz. Du musst nur mit den Wertschwankungen umgehen können und die nötige Zeit dafür haben.

- Verteile Risiken, indem du in unterschiedliche Anlageklassen investierst.

- Achte darauf, dass die jeweilige Anlageklasse zur Veranlagungs-Zeit passt.

- Gib jedem Euro die richtige Aufgabe, das gibt Stabilität und bringt Rendite.

Zusammenfassung

- Das Wertschwankungsrisiko ist eine Frage der Zeit

- Denke an die 3 Tipps zur Reduktion des Risikos

- Beachte die trügerische Sicherheit geringer Wertschwankung

- Gib jedem Euro die richtige Aufgabe, das gibt Stabilität und bringt Rendite.