Klassische Lebensversicherung nicht sicher?

Sind Garantien nur heiße Luft?

Überblick:

- Garantien nur auf die Sparprämie

- Hohe Kosten reduzieren Sparprämie

- Veranlagt in sehr konservativen Deckungsstock

- Erwartung: Weniger Zinsen als Inflation

- Zillmerung sorgt für langes Minus

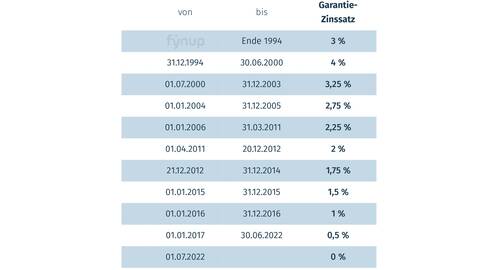

Garantiezins sinkt seit Jahren

Bei der klassischen Lebens- oder Pensionsversicherung erfolgt die Veranlagung im sogenannten Deckungsstock. Ein Markenzeichen davon ist, dass ein bestimmter Zinssatz garantiert ist.

Dieser Garantiezinssatz verändert sich mit den Marktzinsen und betrug im Jahr 2000 noch 4 %, seit 01.01.2017 nur mehr 0,5 %. Ab 01.07.2022 wird der Höchst-Garantiesatz gesetzlich auf 0,0 % festgelegt. Viele Anbieter garantieren bereits aktuell nur mehr 0 %.

Verlust garantiert?

Der Garantiezins bezieht sich nur auf den sogenannten Sparanteil, das ist jener Anteil der Prämie, der nach Abzug der Kosten, der Steuer und der Risikoprämie investiert wird. Käme tatsächlich nur die Garantie zur Auszahlung, entsteht paradoxerweise ein „garantierter Verlust“. Erst recht, wenn man den Inflationsverlust mit berücksichtigt.

Aber was ist tatsächlich garantiert?

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

- 0,50% angenommene Ø Anlagerendite

In dieser Grafik siehst du eine gängige Klassische Lebensversicherung, genauer gesagt die Entwicklung über die Laufzeit, wenn nur der garantierte Rückkaufwert zur Auszahlung gelangt.

Der Garantiezins liegt Plus 0,5 %, davon werden jedoch Kosten abgezogen, das führt zu einem Minus von 0,68 %. Betrachtet man zusätzlich die Inflation, beträgt der mögliche Realwertverlust sogar über 25.000 Euro (5.000 Euro nominell und fast 20.000 Euro durch die Inflation).

Es ist verständlich, dass es sich mit einer Garantie grundsätzlich ruhiger schlafen lässt, jedoch sollte auch diese Berechnung berücksichtigt werden. Natürlich ist der Garantiefall der Worst-Case. Aber ist das nicht genau der Grund warum sich Konsumenten für Garantieprodukte entscheiden?

Auch mit 2% Rendite-Annahme im Verlust

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

Die gelbe Kurve zeigt die gleiche Klassische Lebensversicherung mit 2% Rendite-Annahme, also inklusive nicht garantierter Gewinne. Garantiert sind immer noch nur die 0,5% (Rote Kurve). Selbst wenn du von nicht garantierten Gewinnen ausgehst, errechnet sich bei 2% Inflation einen realen Verlust von über 8.000 Euro.

Die gelbe Kurve zeigt auch das größte Problem der Klassischen Lebensversicherung. Willst du aus irgendeinem Grund vorzeitig kündigen, kann dein Verlust mitunter dramatisch ausfallen. In diesem Fall bist du etwa nach 10 Jahren fleißigen Sparens schon so weit im Minus, dass du über 4.000 Euro weniger rausbekommst, als du einbezahlt hast.

Das liegt an der so genannten Zillmerung, dabei werden zu Beginn der Laufzeit – genau in den ersten fünf Jahren – sämtliche Abschlusskosten abgezogen. Die sind im Schnitt recht hoch, d.h. diese Summe kann bei der Art der Veranlagung und den niedrigen Zinsen in der kurzen Zeit noch gar nicht erwirtschaftet werden.

Darum werden die fälligen Kosten einfach von deinem Sparbetrag abgezogen. Das wirkt sich natürlich auch negativ auf den Zinseszinseffekt aus. Du brauchst in dem Beispiel ganze 25 Jahre bis den nominellen Break-even erreichst. Also bis du soviel Geld rausbekommst, wie du eingezahlt hast. Den realen Break-even – also unter Berücksichtung der Inflation – erreichst du gar nicht.

Prüfe Aussagen von Berater*innen kritisch

Wir hören immer wieder Aussagen von "Berater*innen" oder Versicherungen, dass Geldanlage keine Frage der Rendite, sondern der Sicherheit sei. Nur die klassische Lebensversicherung (KLV) würde zum Beispiel Garantien bieten und das "Langlebigkeitsrisiko" absichern.

Komplett unbeachtet bleibt dabei jedoch das Inflationsrisiko: Was nutzt eine nominelle Garantie, wenn durch die Inflation enorme Realwert-Verluste entstehen? Aus vielen Prüfungen derartiger Verträge wissen wir, dass auch in den letzten 30 Jahren - bei viel höheren Zinsen und viel geringerer Inflation - reale Verluste eingefahren wurden.

Geldanlage ist immer eine Frage der Rendite NACH Abzug aller Kosten im Verhältnis zur Inflation. Lass dir nie etwas anderes einreden!

Wie sieht das bei dir aus?

Theoretisch interessant, praktisch mehr als spannend: Schau jetzt nach, wie sich dein Vertrag entwickelt.

Konsumentenschützer warnen

Klassische Lebensversicherungen müssen Kundengelder - aufgrund ausgesprochener Garantien sehr konservativ - in einem sogenannten Deckungsstock veranlagen.

Maximale Sicherheit hört sich zuerst einmal gut an, bei näherer Betrachtung liegt aber genau hier das Problem. Zu Zeiten hoher Zinsen war das vielleicht gerechtfertigt, doch inzwischen warnen sogar Konsumentenschützer vor der klassischen Lebensversicherung.

„Hände weg! Die klassische Lebensversicherung hat ausgedient.“ schreibt der Konsument in der Ausgabe 4/2019. Aufgrund der Veranlagungsvorgaben sind klassische Lebensversicherungen nicht mehr in der Lage, den Kaufkraft-Verlust auszugleichen, es sei nur mehr ein Geschäft für Vermittler und Versicherer. Laut VKI liegt es nicht nur an der Zinssituation, sondern vor allem an zu hohen Kosten, dass sich die Klassische für Konsumenten nicht rechnen kann.

Wir von fynup empfehlen in jedem Fall eine Klassische Lebensversicherung zu überprüfen.

Kapitalgarantie minus Kosten

Die Klassische Lebensversicherung ist eine in Österreich lange Zeit sehr beliebte Sparform – gerade auch für längere Veranlagungszeiträume. Aber ist sie das zurecht? Wo liegen die Vorteile, wo die Nachteile?

In diesem fynup Video aus der Reihe PLUS±MINUS beleuchten wir den Steuervorteil (keine KESt) und was es in der Konsequenz bedeutet, wenn die Garantie schlagend wird. Wieviel vom eingezahlten Kapital ist wirklich garantiert und wieviel geht für Kosten verloren? Und das wichtigste: Wie kann man den besonderen Steuervorteil noch nutzen?

Lohnt sich ein Rückkauf?

Kurios: Eine vorzeitige Auflösung wird Rückkauf genannt. Man darf seine eigene Lebensversicherung zurückkaufen, das klingt schon ein wenig seltsam. Tatsächlich ist es sogar ziemlich wahrscheinlich, dass man etwas dafür bezahlt. Man kriegt nämlich beim Rückkauf einer Klassischen Lebensversicherung fast immer weniger zurück, als man einbezahlt hat.

Wie teuer eine Kündigung wird und ob sich ein Umstieg in ein anders Produkt lohnt – wie etwa in eine Fondsgebundene Lebensversicherung, die den gleichen Steuervorteil unter Umständen besser nutzt – solltest du unbedingt genau berechnen lassen. Bevor du kündigst.

Fazit zur Klassischen Lebensversicherung

- Hohe Abschlusskosten sorgen für langes Minus

- Veranlagungsart bringt zu wenig Ertrag

- Inflation kann nicht geschlagen werden

- Garantiezins weit unter einbezahlter Summe

- Steuervorteil (keine KESt.) kann nicht genutzt werden

- Konsumentenschützer raten ab

- Rückkauf vorab berechnen lassen

Was ein Bausparer wirklich bringt

Es gibt Situationen, für die der gewohnte Bausparer immer noch passen kann. Doch ab einer gewissen Laufzeit solltest du dich besser über Alternativen informieren. Denn langfristig ist der Wertverlust beim Bausparen fast schon vorprogrammiert.