Die wahre Inflation

5 Fragen zur Inflation

- Warum ist Wissen über Inflation wichtig?

- Wie entsteht Inflation überhaupt?

- Zusammenhang Geldmenge und Inflation?

- Kritik zur Inflations-Berechnung berechtigt?

- Welche Auswirkungen hat die wahre Inflation?

Warum ist Wissen über Inflation wichtig?

Ganz einfach: Die Inflation reduziert den Wert unseres Geldes (Geldwert) und damit unsere Arbeitsleistung, wenn wir unser Verdientes nicht sofort in andere Waren und Dienstleistungen umtauschen.

Je länger der Zeitraum zwischen Geldverdienen und Geldausgeben ist, desto wichtiger wird die Inflation. Besonders relevant ist die Inflation also beim langfristigen Sparen. Das verdeutlicht die folgende interaktive fynup Grafik.

Rechne immer mit der Inflation

- Laufzeit 50 Jahre

- Keine lfd. Zahlung

- € 1.000,00 Einmalzahlung

- 2,14% Ø Marktrendite bis 31.10.2024

Die Gewinn-Verlust-Grafik zeigt eine € 1.000 Einmalzahlung vor 50 Jahren.

- Blaue Linie: Die Entwicklung eines täglich fälligen Sparbuches. Der nominelle Wert hat sich mehr als verdoppelt.

- Graue Fläche: Die Entwicklung der offiziellen Inflation. Du hättest deine Einzahlung mehr als vervierfachen müssen, damit der Geldwert real erhalten geblieben wäre.

Nominell wurde dein Geld mehr, real aber weniger wert. Sprich: Du hast zwar mehr Scheine, kannst dir aber weniger darum kaufen. Der Realwert-Verlust ist beachtlich, siehe Differenz von blauer Linie zur grauen Fläche.

Wie entsteht Inflation überhaupt?

Die Mehrheit der Ökonomen sieht in der Inflation den „anhaltenden Preisanstieg“, eine Minderheit sieht in der Inflation das Aufblähen der Geldmenge im Vergleich zur Menge an Gütern und Dienstleistungen. Der Schluss scheint logisch, denn das Wort Inflation stammt aus dem Lateinischen Wort inflatio und bedeutet Aufblähen.

Raimund Brichta beschreibt in seinem bereits 2013 veröffentlichten Buch Die Wahrheit über Geld, dass das Aufblähen der Geldmenge immer die Ursache, der Preisanstieg nur eine mögliche Folgewirkung ist. Unbestritten ist, dass die Geldmenge seit dem einseitigen Bruch des Bretton Woods Abkommens durch die USA im August 1971 und der damit verbundenen Aufhebung des Goldstandards, ständig und stetig gestiegen ist.

Das Ende des Bretton Woods Systems

Dieser kurze Ausschnitt der ZDF Reportage fasst das perfekt zusammen

Laut Raimund Brichta ist die Geldmenge bereits in den letzten Jahrzehnten vor 2013 um rund 7 % gewachsen, das durchschnittliche Wirtschaftswachstum war aber nicht einmal halb so hoch. Demnach betrug die Differenz (per Definition „Inflation“) auch schon vor 2013 über 3 %. Damit – so seine Aussage 2013 – wäre die Inflation längst da, während zu diesem Zeitpunkt viele Experten noch diskutiert haben, ob sie überhaupt kommen wird.

Der Grund, warum sich die steigende Geldmenge bis 2021 noch nicht in steigenden Preisen gespiegelt hat, begründete Raimund Brichta damit, dass das überschüssige Geld bis dahin zum Großteil nicht für den Kauf von Waren verwendet wurde, sondern in die Finanzmärkte geflossen ist oder auf Sparbüchern gehortet wurde.

Raimund Brichta sagte demnach bereits 2013, dass die Grippe (die erhöhte Geldmenge) schon da war, und das Fieber (der Preisanstieg) folgen sollte. Bis 2020 wurde dieser Aussage wenig Aufmerksamkeit geschenkt, seit 2021 ist das „Fieber“ angekommen.

Zusammenhang Geldmenge und Inflation?

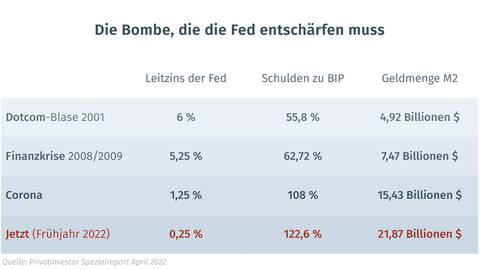

Das globale Geldsystem kämpft mit einer Krise nach der anderen. 2001 platzte die Dotcom-Blase, 2008 folgte die größte Finanzkrise seit 1929 und 2020 erstarrte die Erde durch Corona.

Die Antwort der Notenbanken war immer dieselbe: Zinsen senken und „Geld drucken“. Letzteres wird mit Ausweitung der Geldmenge eleganter formuliert.

Die Geldmenge stieg seit 2001 um mehr als das Vierfache

Die Notenbanken versuchten mit sinkenden Zinsen und Ausweitung der Geldmenge (Quantitative Lockerung oder einfach „Geld drucken“) die Krisen abzuwehren und das Wirtschaftswachstum zu stabilisieren bzw. zu fördern. Das ist speziell nach der Finanzkrise auch gelungen, Aktienkurse stiegen seit 2011 stetig, Corona hat den mittlerweile sehr langen Anstieg nur kurz unterbrochen.

Die Konsequenzen dieser Notenbankpolitik sind Zinsen nahe 0 %, stetig steigende Staatsschulden und eine 4-fache Geldmenge gegenüber 2001. Die große Frage ist, ob und wann wir die Rechnung für diese Notenbankpolitik zahlen. Fakt ist, dass es nie geplant war die Geldmenge derart zu erhöhen.

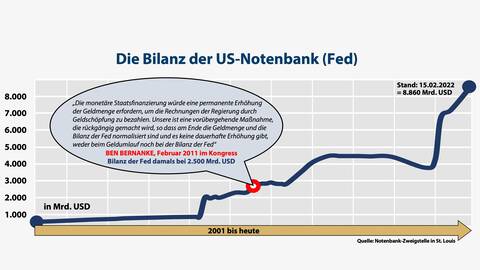

Steigende Geldmenge sollte wieder reduziert werden.

Im Februar 2011 sagte der damalige Präsident der amerikanischen Notenbank, Ben Bernanke, im US-Kongress, dass es sich bei den Quantitativen Lockerungen (Geld drucken) um vorübergehende Maßnahmen handelt, welche nach Überwinden der Finanzkrise rückgängig gemacht werden.

Nun ja, 2011 betrug die Bilanz der Fed 2.500 Mrd. USD, am 15.02.2022 8.860 Mrd., die Geldmenge stieg also in nur 10 Jahren um über 250 %. Eine vorübergehende Maßnahme sieht anders aus. Aber das kennen wir ja schon vom „vorübergehenden Aussetzen der Einlösepflicht des Dollars in Gold im Zuge der Beendigung des Bretton Woods Abkommens (siehe Video ZDF Reportage oben).

Gefahren steigender Geldmengen

Wenn zu viel Geld im Umlauf ist und davon zu viel und zu schnell in der Realwirtschaft landet, besteht die Gefahr, dass Preise plötzlich und unkontrolliert steigen. Diese Situation wird allgemein auch als „Ketchup-Effekt“ bezeichnet: Stellt man eine Glasflasche mit Ketchup auf den Kopf, passiert zuerst mal nichts, das Ketchup bleibt im Glas.

Daher schüttelt man die Flasche, klopft auf den Flaschenboden und trotzdem bleibt das Ketchup in der Flasche. Also verstärkt man das Schütteln und Klopfen und auf einmal schießt ein ganzer Schwall Ketchup aus der Flasche und viel zu viel landet am Teller. Oder anderswo. Passiert das so mit der Geldmenge, wären die Folgen nicht abschätzbar.

Hintergründe und Zusammenhänge

Mögliche Folgen der Geldpolitik

Allen, die sich in dem Thema vertiefen wollen und die Verflechtungen noch besser verstehen möchten, empfehlen wir die Weihnachtsvorlesung 2021 – auch unterm Jahr spannend.

Hans-Werner Sinn, bis 2016 Präsident des renommierten ifo-Institutes (seither im Ruhestand), beschreibt die Zusammenhänge der aufgeblähten Geldmenge und die möglichen Folgen im Zusammenhang mit der Corona-Pandemie.

Die Inflation ist da

Im März 2022 erreichte die Inflation – gemessen am offiziellen Verbraucherpreisindex – mit 7,5 % einen absoluten Rekordwert. Man darf gespannt sein, wie es weitergeht. Die Voraussetzungen für weiter steigende Inflation (Geldmenge) ist vorhanden.

Kritik an der Inflations-Berechnung berechtigt?

Gemessen wird die Preissteigerung von Waren und Dienstleistungen, sprich die „Inflation“ durch den Verbraucherpreis-Index (VPI), der von der Statistik Austria erhoben wird. Dieser Index wird unter anderem für Anpassung von Mieten, Lohn- und Pensionserhöhungs-Verhandlungen oder für die Berechnung unserer Pensionsansprüche herangezogen.

Über die Erhebungs- und Berechnungsmethoden des VPI wird immer wieder diskutiert – meist abseits der öffentlichen Wahrnehmung. Die Einen (Politik, Zentralbanken, Wirtschaft, …) sagen, der erhobene VPI entspricht den Tatsachen, die Anderen (Fachbuchautoren, Kritiker, Konsumenten, …) behaupten, dass die tatsächliche Inflation wesentlich höher ist, als der VPI. Im Wesentlichen gibt es folgende Kritikpunkte.

Kritikpunkt 1: Die Zusammensetzung des Warenkorbs

Zur Ermittlung des VPI wird regelmäßig der Preis eines standardisierten Warenkorbs ermitteln. Werden nun zum Beispiel Nahrungsmittel- und Wohnkosten geringer gewichtet und steigen diese Kosten höher als der Durchschnitt, kommt es zu Verfälschungen. Gerade Bevölkerungsgruppen mit geringen Einkommen werden bei überproportional steigenden Nahrungsmittel- und Wohnkosten zu den größten Verlierern, weil Ihr Ausgabenanteil dafür wesentlich höher ist als im VPI gewichtet.

Zum Beispiel haben sich Verbrauchsgüter zwischen 2001 und 2011 (Einführung des Euro) um jährlich rund 3 % verteuert*, der offizielle VPI lediglich um knapp 2 %. Das ergibt nach 10 Jahren eine Differenz von über 10 %! Konkrete Einzelbeispiele: Die Halbe Bier verteuerte sich zwischen 1987 und 2013 um 3,66 %*, die Wurstsemmel in 30 Jahren um über 4 %, eine Kugel Eis um über 6 %. Übrigens ein sehr guter Indikator, weil sich viele daran erinnern, was die Kugel Eis in der Kindheit gekostet hat. Nachrechnen lohnt sich.

Die aktuell diskutierten Mieterhöhungen machen das Gewichtungsproblem besonders deutlich: Eigentlich hätten sich die Mieten zu Beginn des Ukraine-Krieges nicht erhöht, durch die extrem steigenden Energiepreise stieg aber auch der VPI. Und ein steigender VPI löst vertraglich meist automatische Erhöhungen der Mieten aus. Das führt zu einer doppelten Belastung: Höhere Energiepreise und höhere Mieten.

Kritikpunkt 2: Der Lustgewinn

Die „Hedonische Methode“, bei der ein sogenannter „Lustgewinn“ berücksichtigt wird. Auf Deutsch: Kostet heuer ein Fernseher gleich viel wie im vergangenen Jahr, aber die Pixelzeilen erhöhen sich von 720 auf 1.080, ist das Bild um 50 % schärfer geworden, wodurch der Fernseher in der Inflationsberechnung um 33 % günstiger geworden ist. Auch bei Autos, Computern, Elektrogeräten allgemein, sogar bei Immobilien und Fachbüchern und vielen weiteren Produkten kommt es zu dieser Berechnung.*

Kritiker sehen den Beweis für die bewusste Verschleierung des tatsächlichen Geldwertverlustes darin, dass der „Lustverlust“ nicht berücksichtigt wird. Als Beispiel werden Qualitätsverluste wie bei Flugreisen oder die bewusste Reduktion der Lebensdauer von Geräten genannt. Die als Obsoleszenz bezeichnete Praxis schmälert natürlich den Wert der Güter enorm, wird aber nicht berechnet.*

Die geplante Obsoleszenz

Ein geschichtlicher Ausflug zur Obsoleszenz führt uns zur guten alten Glühbirne. In einer stillen Übereinkunft einigten sich 1924 die Hersteller auf eine Haltbarkeit von rund 1.000 Stunden. Technisch durch die bewusste Wahl des Materials des Glühfadens kein Problem. Tatsächlich wäre bereits damals eine 10-fache Lebensdauer möglich gewesen.*

Bekannt geworden ist die Glühbirne der Feuerwache im kalifornischen Livermore, die seit 1901 ununterbrochen leuchtet. Herstellungsdatum der Birne war 1890, also lange vor der Vereinbarung! Eine Webcam überträgt nun sogar live.

Welche Auswirkungen hat die wahre Inflation?

Wahrscheinlich „spürst“ du die Auswirkungen der Inflation beim Tanken oder beim Wocheneinkauf. Abgesehen von speziell betroffenen Branchen oder einzelnen Wahrnehmungen gibt es aber auch generelle Auswirkungen. Bei manchen kannst du konkret reagieren.

Gehälter und Löhne

Die Löhne steigen nicht im selben Verhältnis, wie der offizielle Verbraucherpreis. Der offizielle VPI Deutschland stieg seit 1995 um 1,54 %, Löhne wurden hingegen lediglich um 1,16 % angepasst. Daraus ergibt sich eine Einkommenseinbuße zwischen 1995 und 2013 von 8,7 %* – zum offiziellen VPI wohlgemerkt. Der tatsächliche Realverlust dürfte wesentlich höher sein.

Daher gilt besonders: Geldwertverlust bedeutet gleichzeitig Arbeitswertverlust und trifft besonders Menschen mit geringem Einkommen. Lohn- und Pensionsempfänger verlieren mehr als angenommen.

*Quelle: Finanzfachbuch „Billionaires Club“ von Elmar Weixlbaumer; Bilder Creative Commons CC0, Pixabay

Entwertung von Erspartem

Geldwerte bzw. all jene Sparprodukte, die allgemein als sicher betrachtet werden, wie Sparbuch, Bausparer, Garantieprodukte, Klassische und staatlich geförderte Lebensversicherungen, Anleihefonds, etc. zählen zu den großen Verlierern einer Inflation.

Was kannst du gegen die Inflation tun?

Sachwerte, vor allem starke Unternehmen mit solidem Geschäftsmodell sind ein Bollwerk gegen die Inflation. Zur Risikostreuung kaufst du diese am besten über Aktienfonds in steueroptimierten und provisionsfreien Produkthüllen. Bei laufenden Sparplänen kannst du sofort loslegen, bei Einmalzahlungen empfehlen wir mit Strategie vorzugehen.

Auch wenn die Angst vor Inflation aktuell so präsent ist und du so rasch wie möglich dein Geld „schützen“ möchtest, solltest du überlegt und mit Ruhe vorgehen, vor allem in Krisenzeiten.

Ohne Provision gegen Inflation

Um die Inflation zu schlagen, musst du ertragreich und kostengünstig anlegen