Streuung nach dem Weltportfolio

Übersicht

- Das Weltportfolio nach Regionen und Branchen

- Eingriffe ändern das Weltportfolio

Die Welt der Finanzen sieht anders aus.

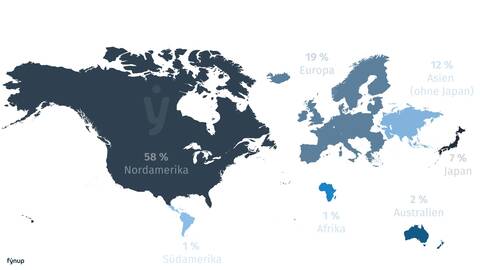

In dieser Weltkarte siehst du die Größen der Regionen nach dem Volumen ihrer Marktkapitalisierung gewichtet. Das bedeutet, der Börsenwert aller Unternehmen in Nordamerika liegt bei 58 % der weltweiten Marktkapitalisierung, der Wert aller südamerikanischen Aktien nur bei 1 %.

Ob wir diese Ist-Situation als gerecht empfinden oder nicht – diese Verteilung entspricht den Tatsachen. Willst du dein Risiko nach dem Weltportfolio verteilen, solltest du dich nach der Marktkapitalisierung richten und nicht nach klassischen Ländergrößen oder Vorlieben.

Stand der Entwicklung

Prinzipiell werden Regionen nach Developed Markets (Entwickelten Märkten) und Emerging Markets (sich entwickelnden, aufstrebenden Märkten) gegliedert. Die Gruppe der Industrieländer von USA, Kanada, Europa, Japan und Australien vereinen ca. 86 % der Marktkapitalisierung auf sich.

Bekannte und viel gekaufte ETFs, wie der iShares Core MSCI World und auch viele „globale“ Fonds und Mischfonds beschränken sich ausschließlich auf die Industrieländer oder haben eine Übergewichtung.

Demgemäß würde man aber genau jene Emerging Markets „vergessen“, die sich am stärksten entwickeln. Laut Prognosen wird vor allem Asien (ohne Japan derzeit bei rund 12 %, darunter allein China mit rund 4 %, gefolgt von Südkorea, Taiwan) an Bedeutung in der Welt gewinnen.

Warum eine gute Aufteilung so wichtig ist

Der Ursprung der amerikanischen Redewendung „Don’t put all your eggs in one basket.“ (Lege nicht all deine Eier in einen Korb.) verdeutlicht besser, warum die schlaue Aufteilung deines Investments so wichtig ist. Es ging schon früher darum, die wertvollen Hühnereier auf mehrere Körbe zu verteilen. Wenn tatsächlich einmal einer runterfällt, ist der Schaden nicht besonders groß.

Die deutsche Entsprechung wäre: „Setze nicht alles auf eine Karte.“ – aber wie du aus den 7 Erkenntnissen schon weißt, haben langfristige Investitionen in Unternehmen nichts mit Zockerei zu tun. Es geht bei der Aufteilung darum, dein Risiko zu minimieren, bei gleichbleibenden oder höheren Ertrags-Chancen.

Das Gewicht und die Rolle Österreichs

Europa ist mit 17 % die zweitgrößte Region nach Marktkapitalisierung, allerdings teilt sich diese auf viele Länder auf. Der Anteil Deutschlands liegt bei 2,5 %, Großbritannien bei 4 %, die Schweiz bei 3 % – und der Anteil Österreichs lediglich bei 0,2 %.

Auch wenn Österreich ein solider, entwickelter Markt ist: Wer nur auf heimische Aktien setzt, hat demnach ein extrem hohes Risiko in der Regionen-Aufteilung. Am Beispiel der Prämiengeförderten Zukunftsvorsorge (PZV) sieht man, wie negativ eine solche Unausgewogenheit dein Ergebnis beeinflussen kann.

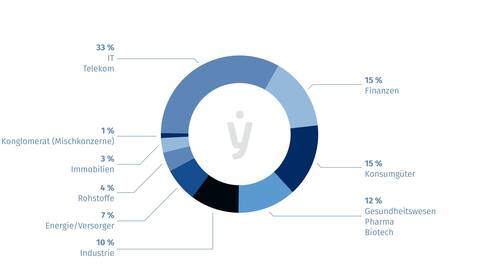

Die globale Streuung nach Branchen

Die Branchen-Aufteilung nach Marktkapitalisierung verändert sich ständig. Durch die Digitalisierung hat sich der Anteil an IT und Telekom Aktien in den letzten 20 Jahren stark entwickelt.

Man darf auch nicht vergessen, dass viele große Unternehmen, wie etwa IKEA, Red Bull oder Arabische Ölkonzerne gar nicht an den Börsen gelistet sind. Wichtig auch hier, dass man im Verhältnis bleibt und keine Branche zu stark übergewichtet, wie das nächste Beispiel zeigt.

Boom oder Bumm?

Im Jahr 2000 gab es einen Boom, viele Konsumenten investierten überhaupt das erste Mal mit Aktien in Unternehmen. Die neuen Märkte waren im Trend (NASDAQ, Neuer Markt Deutschland, etc.), aber vieles in der Branche war noch nicht ausgereift.

Dazu konzentrierten sich sehr viele neue Anleger oft nur auf einzelne Unternehmen. Allein die damalige „Volksaktie“ Deutsche Telekom verlor 3 Jahre später 90 % ihres Börsenwertes.

20 Jahre danach dominiert genau diese Branche. Man braucht also entweder einen sehr langen Atem und gute Nerven oder eine breite Streuung. Dann finden sich höchstwahrscheinlich auch künftige Boom-Branchen im Anlage-Korb.

Eingriffe ändern das Weltportfolio

Ob die Investition in das Weltportfolio nach der Marktkapitalisierung die richtige ist, wird die Zukunft zeigen. Es gibt dazu viele wissenschaftliche Studien, Erkenntnisse und ebenso viele Diskussionen. Du solltest dir jedenfalls darüber im Klaren sein, dass jeder aktive Eingriff dein Weltportfolio verändert.

So kannst du dein Weltportfolio verändern:

- Aktiv gemanagte Fonds

- Übergewichtung von Regionen und/oder Branchen

- Übergewichtung von nachhaltigen Geldanlagen

- Kleinere oder mittelgroße Unternehmen

1. Aktiv gemanagte Fonds

Sobald du aktiv gemanagte Fonds kaufst, wird dein Weltportfolio vom Index abweichen. Eine „gesunde Mischung“ aus aktiv gemanagten Fonds und passiven ETFs kann aber sehr sinnvoll sein, vorausgesetzt aktive Fonds werden ohne Provisionen (Clean-Shares) gekauft, wie unsere Analysen zeigen. Und mit solchen gemischten Portfolios lässt sich ein perfektes Weltportfolio erstellen, wie unsere Vorschläge zeigen.

fynup achtet immer auf möglichst breite Ausgewogenheit bei höchster Qualität und geringsten Kosten. Du musst lediglich deine Risikostufe festlegen, um den Rest kümmern wir uns.

Apropos passiv: ETF-Liebhaber werden ihre Freude haben, denn bei fynup kannst selbst festlegen, ob du lieber aktiv gemanagte Fonds haben willst oder mehr auf kostengünstigere passive (Index-)Fonds setzt.

2. Übergewichtung von Regionen und/oder Branchen

Wenn du eine Meinung zu bestimmten Regionen und Branchen hast und diese bewusst Übergewichten oder etwas reduzierter investieren möchtest, ist alles ok. Denn niemand kennt die Zukunft, du kannst mit deiner Strategie richtig liegen oder auch nicht, die Zukunft wird es zeigen.

Leider sehen wir meist Fonds-Portfolios mit sehr unausgewogenen Streuungen, welche nicht bewusst gestaltet wurden, sondern von Berater*innen einer Bank, Versicherung oder freie Berater*innen. Konsument*innen haben sich mit diesem Thema nicht beschäftigt und sich auf die Expertise der Berater*innen verlassen, besprochen wurde die Streuung meist nicht.

Wenn du dir unsicher bist, wie ausgewogen du investierst, kannst du das im Rechner von fynup nun einfach selbst prüfen. Unsere Vorschläge basieren auf möglichst breit gestreuten Fonds-Portfolios, auch unsere Vorschläge kannst du einfach selber finden.

3. Übergewichtung von nachhaltigen Geldanlagen

Nachhaltigkeits-Fonds müssen selektiver Vorgehen bei der Wahl der Unternehmen und müssen daher vom typischen Weltportfolio abweichen. Zudem sind nachhaltige Unternehmen häufig kleinere (Small Caps) und mittlere Unternehmen (Mid-Caps). Logisch, denn Unternehmen mit Fokus auf Wasser, erneuerbare Energien und ähnlichem gehören eben noch nicht zu den großen, wie Apple oder Amazon.

Oder anders gesagt: Je Nachhaltiger ein Fonds ist, desto selektiver (weniger und kleinere Unternehmen, meist mit Fokus auf bestimmte Branchen) wird investiert.

Nachhaltige Welt-ETFs versuchen zwar möglichst nahe an der globalen Regionen-Branchen-Streuung heranzukommen, Anleger*innen müssen sich jedoch bewusst darüber sein, dass in der Regel mit steigender Anzahl von Unternehmen auch der Nachhaltigkeits-Faktor schwächer wird.

Ein nachhaltiger Fokus ist absolut ok, wenn du weißt was du hast und dass du damit etwas an Streuung verlierst. Beachte: Je weniger Streuung, desto höher die Chance und das Risiko.

Unter Geldanlage finden kannst du „Optionale Präferenzen“ einstellen, darunter auch Nachhaltigkeit. Wenn du den Regler ganz nach rechts schiebst bekommst du nur Vorschläge mit Fokus auf Nachhaltigkeit. Schiebst du den Regler auf Halbrechts (75%) Vorschläge mit Tendenz Nachhaltigkeit. Jedenfalls findest du immer perfekt aufeinander abgestimmte Geldanlagen.

4. Kleinere oder mittelgroße Unternehmen

Bei Unternehmens-Größen unterteilt man Aktien nach deren Börsenwert. Neben ganz großen und bekannten Large Caps, wie Apple, Amazon oder auch Volkswagen und Nestle gibt’s mittelgroße Unternehmen (Mid Caps) und kleine Unternehmen (Small Caps), die – noch – nicht so bekannt sind.

Kleine und mittelgroße Unternehmen haben größere Rendite-Chancen, aber auch höhere Risiken (Ausfall, Wertschwankung). Das typische Weltportfolio berücksichtigt vorwiegend Large-Caps, eine Beimischung von Mid- und Small-Cap Fonds kann durchaus sinnvoll sein, verändert aber das typische Weltportfolio.

Fazit

- Nutze die Möglichkeiten der Welt – investiere in ein Weltportfolio

- Jeder Eingriff ändert das Weltportfolio

- Prüfe dein Fonds-Portfolio und finde dein perfektes Weltportfolio einfach selbst – mit fynup

Finde deine perfekte Geldanlage

Mit der Software von fynup findest du selbst deine perfekte Geldanlage nach dem Wertportfolio.

Die fynup Bewertung

Die fynup-Bewertung misst 6 Schlüsselfaktoren von Geldanlage-Produkten und führt diese in eine Gesamt-Bewertung zusammen. Damit kann jede Produkt-Kombination aus Fonds/ETFs und Bankdepot/Fondspolizze unabhängig bewertet und verglichen werden.