Frauen-Vorsorge richtig gemacht

Frauen müssen handeln – und aufpassen

- Das Pensionsproblem für Frauen

- Die Lösungen: Achtung Marketing!

- Der entscheidende Punkt: Produkt-Kauf

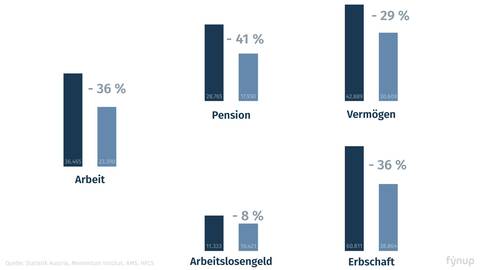

Frauen verlieren überall

Das Problem der ungerechten Verteilung des Geldes zieht sich durch alle Ebenen. Frauen bekommen im Vergleich mit Männern noch immer deutlich geringere Löhne und Gehälter. Das Problem setzt sich fort: beim Arbeitslosengeld und der staatlichen Pension.

Dem entsprechen beeinflusst das natürlich auch das Vermögen – Frauen haben weniger finanzielle Reserven. Die Daten zeigen klar: Es muss gehandelt werden.

In die Teilzeit gezwungen?

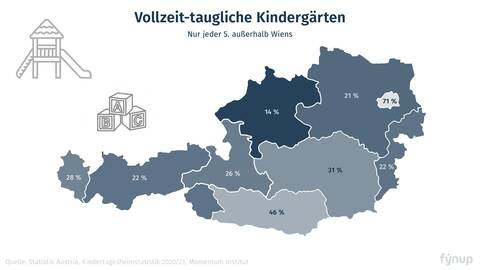

Viele würden nach der Karenz gerne früher in ihre Vollzeit-Jobs zurückkehren – und selbst wenn gerade überall händeringend Arbeitskräfte gesucht werden: Das ist gar nicht so einfach, bei zu wenig Kinderbetreuungs-Angeboten, die einen Vollzeit-Job erlauben würden.

Weniger Beitragsjahre durch unbezahlte Tätigkeiten (Kinder, Haushalt, Pflege), mehr oder weniger freiwillige Teilzeit-Beschäftigung mit entsprechend niedrigeren Einkommen führen zu geringeren Beiträgen. Die Auswirkungen sind ein Gesamt-Gesellschaftliches Problem, das natürlich wieder einmal die Frauen schultern.

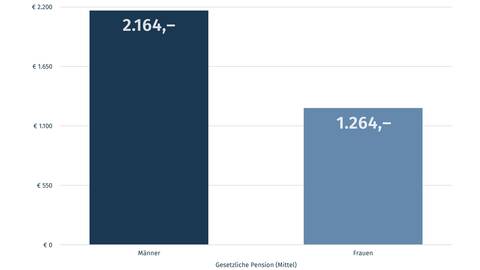

900 Euro weniger Pension: Altersarmut?

Weniger Einkommen und Pension betrifft nicht nur Allein-Erzieherinnen: Allein im Jahr 2022 wurden 13.493 Ehen geschieden. Man muss nicht einmal verheiratet sein: Wenn aus welchem Grund auch immer plötzlich der meist größere Teil des gemeinsamen Einkommens wegfällt, wird’s schnell eng.

Eine unterschätzte Gefahr: Das sorglose Verlassen auf die Mitversicherung beim Lebenspartner. Frauen brauchen eine eigene Pensionsvorsorge. Die gemeinsame Vorsorge gehört auf 2 Verträge gesplittet. Wenn man sich alle Ungleichheiten vor Augen führt, ist ein Verhältnis von 70:30 zu Gunsten der Frau sogar gerechter, als Halbe-Halbe.

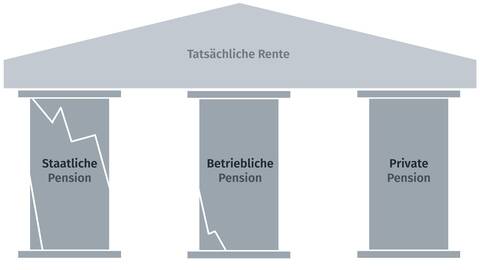

Das 3-Säulen-Modell

Die erste Säule, die staatliche Pensions-Vorsorge, gerät immer mehr unter Druck. Mit Änderung der alten Abfertigung in die Betriebliche Pensionsvorsorge wurde eine zusätzliche Säule eingeführt – die ist jedoch weit weniger tragfähig, als ursprünglich gedacht.

Bleibt nur die dritte Säule, die private Pensionsvorsorge – sie muss Schwächen und Lücken ausgleichen. Schauen wir uns im Detail an, warum das überhaupt notwendig ist und worauf du achten musst.

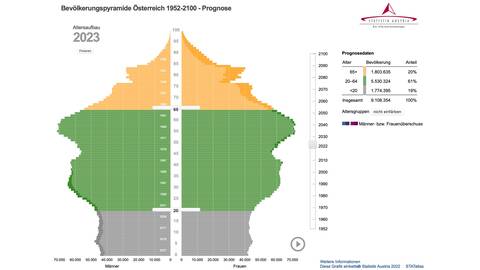

1. Säule: Demografie betrifft besonders Frauen

Die Bevölkerungs-Pyramide ist schon lang keine Pyramide mehr. Dank Fortschritten leben wir länger und gesünder, beziehen daher auch länger eine Pension. Die Herausforderung liegt in der Verteilung der Altersgruppen, denn es gibt mehr Ältere, als Jüngere.

Beim Umlageverfahren der staatlichen Pension werden die Einzahlungen der Erwerbstätigen direkt die Auszahlungen der Pensionsbeziehenden. Die stärkste Ausbuchtung im oberen grünen Bereich der Pyramide ist die Generation der Baby-Boomer. Sie alle fallen in den nächsten Jahren als Einzahlende weg und werden zu Beziehenden.

Die etwas dunkler eingefärbten Bereiche an den Rändern zeigen: Es gibt in den älteren Generation deutlich mehr Frauen, als Männer – Frauen werden älter, müssen länger von der Pension leben.

Besonders deutlich macht das die dynamische Version dieser Grafik auf der Website der Statistik Austria – einfach dort einmal auf den Play-Button drücken.

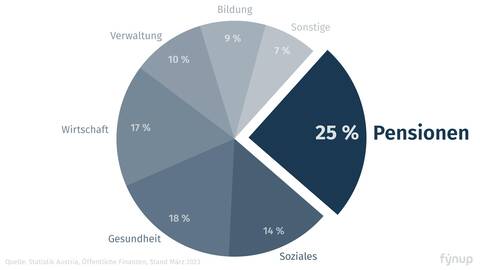

Schon jetzt 25 % der Staatsausgaben

Das erwähnte Umlageverfahren (Erwerbstätige zahlen die Pensionen) geht sich schon jetzt nicht mehr aus, der Staat gibt bereits ein Viertel seines gesamten Budgets ins Pensionssystem.

Ein Blick auf die restliche Verteilung zeigt, wie gering der Spielraum ist. Massive Einsparungen auf Kosten von Gesundheit, Soziales oder Bildung scheinen kaum möglich. Die Pensionslücken werden vermutlich nicht kleiner sondern eher größer werden. Du musst etwas tun.

2. Säule: Betriebliche Vorsorge

Anfang des Jahrtausends wurde mit der Abfertigung neu und den Mitarbeiter-Vorsorgekassen eine zusätzliche Säule ins Pensions-System eingezogen. Zwar wurden erstmals die Beträge investiert, leider blieben die Erträge konstruktionsbedingt hinter den Erwartungen zurück.

Andere Systeme, wie die Pensionszusagen, gibt es in der Regel nur für Geschäftsführende und leitende Angestellte. Und die an sich interessante Zukunftssicherung § 3 / 15 ESTG kann mit maximal 300 Euro jährlich nur begrenzt helfen. Du musst etwas tun.

3. Säule: Der entscheidende Punkt

Fest steht: Du brauchst eine private Vorsorge.

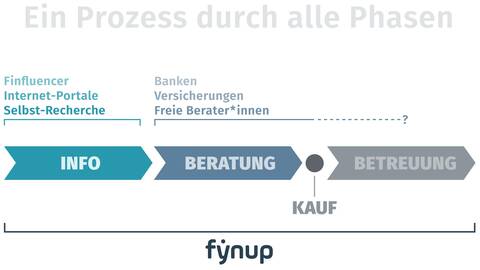

Zum Glück gibt es inzwischen jede Menge wertvoller Infos im Internet: Über Finfluencer, YouTuber oder Info-Portale – sie enden jedoch naturgemäß vor der Beratung, eventuell noch mit einer Standard-Empfehlung.

Banken, Versicherungen und Freie Berater*innen können zwar gezielt auf deine Situation eingehen, aber für umfassende allgemeine Finanz-Infos fehlt die Zeit.

Nun liegt nahe, dass du die Teile Info und Beratung einfach selbst kombinierst. Der entscheidende Punkt ist jedoch in jedem Fall: Welches konkrete Produkt wird dir verkauft. Wie wichtig das ist, zeigen Analysen von Beispielen aus der Praxis.

Perfektes Marketing

Vorab wichtig: Das ist ganz bewusst nur ein Beispiel von vielen. Es geht nicht um den jeweiligen Anbieter, denn die meisten haben gute und weniger gute Angebote. Wir zeigen anhand dieses Beispiels, worauf du achten solltest.

Die Influencerin Christl Clear beleuchtet in ihrem extrem inspirierenden Buch (Leseempfehlung) mit dem Kapitel B*tch, better get your money, wie wichtig es für Frauen ist, sich selbst um das eigene Geld zu kümmern. Daher passt sie auch ideal zur Kampagne der Wiener Städtischen mit dem Hashtag frausorgtvor.

Perfekt inszeniert mit Lesung im Ringturm, entsprechender Promotion auf Social Media, breite Öffentlichkeit für die gute und wichtige Botschaft Frauen-Vorsorge – besser kann man es sich gar nicht wünschen. Dazu passend eine eigene Seite der Wiener Städtischen mit Podcast, gefolgt von einer speziellen Produkt-Empfehlung für jeden Typ.

Und genau da beginnt das wirkliche Problem: Wir haben diese Produkte nachgerechnet – mit allen Kosten.

Achtung vor hohen Kosten!

- Laufzeit 36 Jahre

- Einzahlung € 140,00 monatlich

- Keine Einmalzahlung

So wertvoll die Info auch ist, so gut die Beratung auch sein mag – der entscheidende Punkt bleibt: Was kaufst du?

- Die rote Linie zeigt die am 10.5.23 empfohlene Vorsorge „Plus Invest” mit einem globalen Aktienfonds mit durchschnittlichen Kosten. Fahre mit dem Mauszeiger auf die Kursentwicklung nach 5 Jahren: Du hast bist dahin 8.400 Euro einbezahlt und wärst über 4.000 Euro im Minus. Erst nach 14 Jahren kommst du ins nominelle Plus, am Ende bleiben von 7 % Markt-Rendite gerade einmal 3,84 % netto für dich. Rendite-Verlust 45 %! Hier kommst du zur konkreten Berechnung. (Das ebenfalls am 10.5.23 auf dieser Seite empfohlene Produkt „Prämienpension” ist eine PZV, deren Konstruktionsfehler wir bereits ausführlich analysiert haben)

- Die blaue Linie zeigt eine provisionsfreie Vorsorge mit perfektem Setup, wie du sie über fynup bequem online kaufen kannst. Du bist nie groß im Minus, am Ende hättest du fast den doppelten Gewinn. Wie ist das möglich?

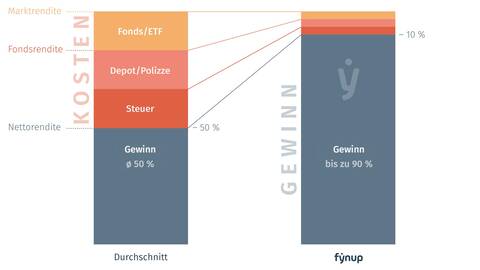

Man nimmt dir 50 % vom Gewinn

Im Durchschnitt nimmt man Sparerinnen 50 % ihrer Gewinne über hohe Kosten – hauptsächlich für Vertriebs-Provisionen. Mit fynup kannst du diese Kosten auf 3 Ebenen auf bis zu 10 % reduzieren, damit bleibt dir deutlich mehr – bei gleichem Risiko.

Warum das keine merkt? Diese Kosten sind zwar in den Bedingungen feinsäuberlich aufgelistet, die Vertragswerke haben jedoch meist um die 100 Seiten – eine transparente Übersicht fehlt. Genau diese Transparenz schaffen wir mit den Rechnern von fynup.

Du kannst selbst überprüfen: Wie gut ist ein Angebot wirklich, wenn man alle Kosten berücksichtigt, die dir abgezogen werden. Du erhältst auf Knopfdruck eine Bewertung im Marktvergleich. Prüfe jedes Angebot – vor deiner Unterschrift.

Finanz-Beratung ist nie gratis.

Du zahlst immer. Entweder fair und transparent über ein Honorar oder unbemerkt meist ein Vielfaches über hohe Kosten für Provisionen.

Wer Geld hat, spart sich Provisionen und leistet sich längst eine Honorar-Beratung. Mit der digitalisierten Honorar-Beratung wird diese erstmals leistbar für alle. Vor allem ist sie transparent – du kannst selbst bewusst entscheiden. Und das solltest du auch, denn blindes Vertrauen kommt meist teuer. Schließlich ist es dein Geld.

Fazit

- Du musst etwas tun: Staatliche Pension wird nicht reichen

- Hol dir Finanz-Bildung: gratis im Netz oder hier bei uns

- Spezielle „Frauen-Vorsorge“ ist oft viel zu teuer - Prüfe

- Spar dir hohe Kosten mit dem perfekten Finanz-Setup

- Leiste dir eine Honorar-Beratung – es geht um dein Geld