Geplante Vermögens-Weitergabe mit Option

Vorteile der Fondspolizze

- Du bestimmst, was mit deinem Kapital passiert

- Du kannst den Vertrag jederzeit übertragen

- Geregelte Weitergabe im Falle des Falles

- Reise in Vergangenheit bestätigt: Kombination ist möglich

- Perfektes Finanz-Setup ist entscheidend

Die Vorsorge für dich - UND optional für deine Liebsten

Hier beschreiben wir die Möglichkeit, bei DEINER Vorsorge zur finanziellen Freiheit im Alter oder früher, eine Vermögens-Weitergabe an deine Liebsten mitzudenken.

Vertragsgestaltung einer Fondspolizze

In einer Fondspolizze sind die Eigenschaften bestimmter Personen genau geregelt:

- Der/die Versicherungsnehmer*in hat alle Rechte und Pflichten aus dem Vertrag. Diese Eigenschaft kann an eine andere Person übertragen werden.

- Die versicherte Person ist Kern des Vertrages und kann nicht geändert werden. Der Vertrag läuft, solange die versicherte Person lebt, meist maximiert bis zum 85. oder 90. Lebensjahr.

- Die bezugsberechtigte Person erhält das Kapital im Falle des Ablebens oder Erlebens der versicherten Person. Der/die Versicherungsnehmer*in kann die Bezugsberechtigung jederzeit ändern.

Daraus ergibt sich eine mögliche Vertragsgestaltung mit folgenden Vorteilen:

- Du bist Versicherungsnehmer*in und verfügst alleine über den Vertrag. Du kannst Teile des Vermögens entnehmen, den gesamten Vertrag rückkaufen, Prämien ändern, etc. Du kannst auch bestimmte Personen im Vertrag ändern, wie die Bezugsberechtigten oder den/die Versicherungsnehmer*in selbst.

- Dein Kind ist versicherte Person, damit kannst du den Vertrag jederzeit an dein Kind übertragen, wenn du das möchtest. Der Vertrag kann bis zum 85./90. Lebensjahr deines Kindes laufen.

- Für den Fall deines plötzlichen Ablebens, kannst du schon jetzt bestimmen, dass dein Kind oder dein/e Lebenspartner*in als Versicherungsnehmer*in nachfolgt. Der/die Nachfolger*in sollte volljährig sein, daher bei minderjährigen Kindern eher den/die Lebenspartner*in eintragen. Der/die neue Versicherungsnehmer*in kann wieder eine/n Nachfolger*in bestimmen, das Vermögen kann mehrmals übertragen werden.

- Sowohl bei der Vertrags-Weitergabe zu Lebzeiten, als auch im Falle deines Ablebens, erhält dein Kind anstatt eines Geldbetrages, einen bestehenden Vertrag mit dem jeweiligen Vermögen. Dieser kann wieder bis zu deren 85. oder 90. Lebensjahr laufen. Dein Kind erspart sich neuerliche Abschlusskosten und Steuern für die Wiederveranlagung, das Vermögen kann sich ohne Abschläge weiterentwickeln. Damit sorgst du für finanzielle Sicherheit deines Kindes.

- Das Vermögen im Vertrag muss NICHT in der Verlassenschaft berücksichtigt werden, weder bei der Weitergabe zu Lebzeiten, noch bei Wechsel des/der Versicherungsnehmer*in im Falle deines Ablebens.

Es besteht aber auch ein möglicher Nachteil:

- Im Fall eines früheren Ablebens der versicherten Person (Kind) endet der Vertrag, das Fondsvermögen wird an die Bezugsberechtigte Person (üblicherweise an dich) ausgezahlt. Sollte dieser (statistisch unwahrscheinliche) Fall eintreten, muss das Vermögen neu veranlagt werden. Es entstehen neuerliche Kosten und Steuern. Der beabsichtigte Vorteil für dein Kind wird zu deinem Nachteil.

Warum an Vermögens-Weitergabe denken?

Sollte sich deine Vorsorge so gut entwickeln, dass trotz regelmäßiger Entnahmen das Vermögen bestehen bleibt oder sogar wächst, wird sich früher oder später die Frage aufdrängen was du mit dem bestehenden Vermögen nach deinem Ableben machst.

Zugegeben, dieses Luxusproblem muss nicht aktiv bedacht werden wenn es um DEINE Vorsorge geht. Wenn du den oben beschriebenen möglichen Nachteil aber eingehen willst und die beschriebenen Vorteile für dich überwiegen, kannst du jetzt schon für deine finanzielle Freiheit UND die finanzielle Sicherheit deines Kindes vorsorgen.

Eine Reise in die Vergangenheit

- Laufzeit 40 Jahre

- Einzahlung € 150,00 monatlich 20 Jahre

- Keine Einmalzahlung

- 10,60% Ø Marktrendite bis 31.10.2024

- Entnahme: € 600 monatlich ab 21. Jahr

Dieser Rückblick zeigt, dass die beschriebene Kombination realistisch ist:

- Du hast 20 Jahre lang 150 Euro eingezahlt.

- Danach hast du monatlich 600 Euro entnommen.

- Das Vermögen (blaue Linie) ist trotz Entnahmen gewachsen. Die laufenden Erträge waren höher als die Entnahmen.

Anmerkung: Die Berechnungen von fynup zeigen immer Nettoergebnisse, es sind alle Kosten und Steuern berücksichtigt. Der zugrunde gelegte Fonds besteht seit 50 Jahren, die Entwicklung ist real. Wie wichtig ein perfektes Finanz-Setup ist, zeigt folgende Grafik.

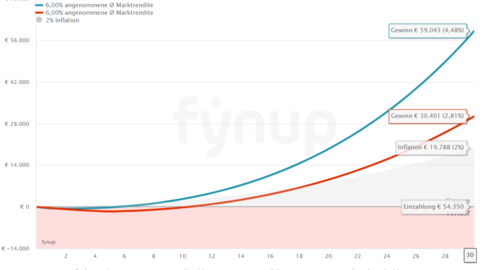

Nur mit perfekten Finanz-Setup möglich

- Laufzeit 40 Jahre

- Einzahlung € 150,00 monatlich 20 Jahre

- Keine Einmalzahlung

- Entnahme: € 600 monatlich ab 21. Jahr

Die Gewinn-Verlust-Grafik zeigt den selben Fonds in unterschiedlichen Produkt-Hüllen:

- Blau eine provisionsfreie Fondspolizze: Die Entnahmen der letzten 20 Jahre (€ 144.000) wurden durch Gewinne kompensiert, das Vermögen blieb erhalten.

- Gelb eine Fondspolizze mit üblicher Provision: Das Vermögen wurde durch die Entnahmen bereits fast aufgebraucht. Der Unterschied zu blau ergibt sich einzig durch höhere Kosten. Sowohl Fonds als auch die Steuer sind gleich.

- Rot ein Online-Bankdepot: Das Vermögen war nach ca. 12 Jahren aufgebraucht. Hier wirken sich höhere Kosten des Fonds (Bank erhält Provisionen, sogenannte Kick-Backs) und die KESt besonders negativ aus.

Diese Berechnung zeigt 3 Aspekte deutlich:

- Vorsorge ist eine Frage der Kosten-Steuer-Effizienz. Gleiches Risiko - mehr Ertrag.

- Langfristig spielen Kursschwankungen eine untergeordnete Rolle, es zählt die durchschnittliche Rendite. Siehe 7 Erkenntnisse.

- Die meisten haben nur die Spar-Phase im Blick. Diese Berechnung zeigt klar: Beachte immer die gesamte Investitions-Phase, die Spar- UND Genuss-Phase.

Mit dem richtigen Finanz-Setup (Blau) war mit einem 150 Euro Monats-Sparplan über 20 Jahre (Einzahlungs-Summe 36.000) eine laufende Entnahme von 600 Euro möglich (Entnahme-Summe in 20 Jahren 144.000).

Trotz der 4-fachen Entnahme im Verhältnis zur Einzahlung steht ein Vermögen von rund 140.000 Euro zur Verfügung. Entnahmen wurden durch Gewinne kompensiert.

Zusammenfassung:

- Die Vergangenheit bestätigt, dass mit einem perfekten Finanz-Setup (geringe Kosten, hohe Qualität) Kapitalerhalt bei laufenden Entnahmen möglich ist.

- Wenn der eine mögliche Nachteil für dich akzeptabel ist, kannst du bei der Vorsorge für deine finanzielle Freiheit im Alter oder früher bereits die geplante Vermögens-Weitergabe berücksichtigen und für die finanzielle Sicherheit deiner Liebsten sorgen.

Die 72er Regel: Die Auswirkung des Zinseszins

Die 72er Regel ist eine Faustformel zur Zinsrechnung die zeigt, wie schnell sich dein Kapital verdoppelt oder auch wie viel Rendite du für eine Verdoppelung des Kapitals brauchst. Du kannst damit die Auswirkung des Zinseszins einfach im Kopf berechnen.