Provisionsfreie Altersvorsorge

So geht Altersvorsorge heute

- Inflation besiegen

- Ergebnis verdoppeln (Bei gleichem Einsatz und Risiko)

- Einfach zum perfekten Setup

- Gängige Fehler vermeiden

- Zeit optimal nutzen

Alles, was du wissen musst in 15 Minuten

Video angesehen und schon bereit?

Diese Formel solltest du im Kopf haben

Der Kapitalaufbau deiner Altersvorsorge wird von drei Faktoren bestimmt: deinem Einsatz, der tatsächlichen Rendite und der Zeit.

Wir schauen uns im Detail an, welchen Faktor du wie beeinflussen kannst und welche gängigen Fehler du unbedingt vermeiden musst, damit dir immer mehr bleibt.

1. Einsatz

In der Regel ist dein Einsatz begrenzt und die Altersvorsorge eine große Investition. Bei 150 Euro im Monat sparst du in 30 Jahren insgesamt stolze 54.000 Euro. Diesen Faktor kannst du wenig beeinflussen, aber er zeigt: So eine große Kaufentscheidung sollte wohl überlegt sein.

2. Rendite

Die größten Einflussmöglichkeiten hast du bei der Rendite, genauer gesagt: Der Netto-Rendite – also dem, was bei dir ankommt.

Das Schöne: Diesen Teil kannst du durch mehr Wissen beeinflussen und so dein Kapital – im Vergleich zu üblichen Vorsorge-Produkten – vervielfachen. Dazu hast du 2 markante Stellschrauben.

2.a. Wahl der Anlageklassen

Die erste wesentliche Stellschraube ist die Wahl der Anlageklassen und somit deiner Risiko-Ertrags-Bereitschaft. Dabei solltest du auch immer die Auswirkung der Inflation berücksichtigen. Die fynup Gewinn-Verlust-Grafik zeigt es ganz leicht verständlich.

Rechne mit der Inflation

- Laufzeit 30 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

- 0,64% Ø Marktrendite bis 31.10.2024

Die Nulllinie zeigt die Einzahlungssumme, bei einem 150 Euro Sparplan über 30 Jahre 54.000 Euro (Bewege deinen Mauszeiger über die Grafik).

- Die graue Fläche zeigt den Inflationsberg. So hoch musst du hinaus, um real keinen Verlust zu erleiden. Reale Gewinne machst du erst, wenn du über dem Berg bist. Du siehst auch den starken Anstieg ab 2021.

- Die rote Linie zeigt die Entwicklung eines täglich fälligen Sparbuches. Weil diese im grauen Bereich liegt, heißt das, dass es nominell zwar mehr geworden ist, der reale Wert des Geldes aber weniger wurde (Differenz rote Linie zu graue Fläche).

Sparbuch, Anleihen oder Aktien?

- Laufzeit 45 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

Diese Grafik zeigt den Verlauf eines 150 Euro Sparplans über 45 Jahre nach Abzug aller Kosten und Steuern im Vergleich:

- Blau ein Aktienfonds in einer provisionsfreien Hülle: Der Netto-Gewinn betrug über 1 Mio. Euro, der Inflationsverlust spielt damit keine Rolle mehr.

- Gelb ein Anleihefonds: Langfristig konnte der Inflationsberg bezwungen werden, in den letzten Jahren war das aber kaum mehr möglich.

- Rot ein täglich fälliges Sparbuch: Der Inflations-Verlust wurde nicht ausgeglichen.

Warum kaufen nicht alle Aktienfonds?

Du fragst dich jetzt vielleicht, warum nicht alle in Aktienfonds investieren, wenn die Ergebnisse so eindeutig sind. Die Antwort findest du in unserer Video-Serie „7 Erkenntnisse“.

Mit diesen 7 Erkenntnissen kannst du deine Risiko-Ertrags-Bereitschaft selbst bewusst festlegen. Diese Entscheidung ist bei jeder Vorsorge immer deine Aufgabe, die kann und soll dir niemand abnehmen.

2.b. Finde dein perfektes Finanz-Setup

Die zweite wesentliche Stellschraube zur Steigerung deiner Netto-Rendite ist ein perfektes Finanz-Setup – das kannst du entweder selbst machen oder auch an Berater*innen auslagern.

fynup bietet dir dazu eine einzigartige Software, entwickelt auf Basis von wissenschaftlichen Erkenntnissen. Abgestimmt auf deine individuellen Wünsche bleibt dir so immer mehr. Wie das geht, zeigt die nächste Grafik.

Die Produkthülle ist entscheidend

- Laufzeit 45 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

Du siehst dreimal den Aktienfonds DWS Vermögensbildungsfonds I nach Abzug aller Kosten und Steuern – also immer die Netto-Ergebnisse, die bei dir ankommen.

- Blau: In einer provisionsfreien Nettopolizze (inkl. Honorar über fynup)

- Gelb: In einer Fondspolizze mit Provision

- Rot: In einem günstigen Online-Depot

Woher diese enormen Unterschiede?

Gleicher Einsatz, gleicher Fonds und damit gleiches Risiko und dennoch solche extremen Ergebnis-Unterschiede? Wie ist das möglich?

Fährst du mit dem Mauszeiger ans Ende der Kurven, zeigt die Grafik die unterschiedlichen Netto-Renditen, die nach Abzug aller Kosten und Steuern tatsächlich bei dir ankommen. Eine Differenz der Netto-Rendite von weniger als 2 Prozentpunkten entscheidet also über den doppelten Ertrag!

Möglich macht das der Zinseszins-Effekt. Unterschätze niemals diese Kraft: jedes Zehntel weniger Kosten bedeutet ein Zehntel mehr Rendite und verändert deinen Gewinn langfristig um ein Vielfaches.

Die Kosten-Steuer-Effizienz ist der wichtigste Schlüssel-Faktor und kann am eindeutigsten gemessen werden. Er ist aber nicht der einzige.

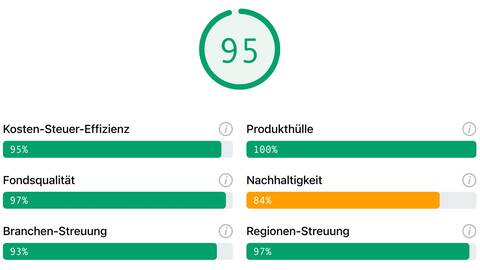

Die fynup Bewertung

fynup misst 6 Schlüssel-Faktoren und führt diese in einer Gesamtbewertung zusammen. So erkennst du sofort Stärken und Schwächen.

In dieser fynup-Empfehlung sind Kosten-Steuer-Effizienz, Produkthülle, Fondsqualität sowie die ausgewogene Branchen- und Regionen-Streuung klar im grünen Bereich und damit sehr gut. Wird kein ausdrücklicher Schwerpunkt auf Nachhaltigkeit gelegt, wird von der Software ein bestmöglicher Wert angestrebt.

Mit 95 erreicht diese Empfehlung eine der höchstmöglichen Gesamt-Bewertungen. Wie gut dieser Wert ist, zeigt ein Vergleich.

fynup macht es für dich ganz einfach

Im fynup Vergleichs-Rechner kannst du Angebote von deiner Bank, Versicherung oder Berater*in, sowie deine bestehende Vorsorge, prüfen und vergleichen. Du bekommst sofort eine aussagekräftige Bewertung im Markt-Vergleich.

Mit dem fynup Vorsorge-Rechner findest du automatisch die beste und günstigste Vorsorge – genau nach deinen individuellen Vorgaben. Natürlich provisionsfrei, damit dir immer mehr bleibt.

Wie ausgeklügelt die fynup Bewertung ist und warum sich damit das Tor zu einer völlig neuen Form von Beratung und Betreuung für dich öffnet, erfährst du in der Artikel- und Video-Serie „7 Schlüssel für dein perfektes Finanz-Setup“.

Höchste Zeit für den 3. Faktor in der Formel für erfolgreiche Altersvorsorge.

3. Zeit

Falls du zur Gruppe 45plus zählst, hast du vielleicht die Berechnungen über die langen Zeiträume mit einem weinenden Auge gesehen. Aber das brauchst du gar nicht, denn deine Altersvorsorge endet nicht mit 65.

Du stehst gerade mal in der Mitte des Lebens und hast noch viel Zeit. Die meisten Menschen – und leider auch die meisten Berater*innen – machen einen folgenschweren Fehler: Sie denken Altersvorsorge nur bis zum Ende der Sparphase.

Aber gute Altersvorsorge besteht aus 2 Phasen: Aus Sparphase und Genussphase. Und gerade in der Genussphase steckt enormes Potential.

Pensionsantritt ≠ Zahltag

Mit der nächsten Grafik reisen wir in die Vergangenheit und nehmen an, du hättest 30 Jahre lang monatlich 150 Euro in deine Altersvorsorge investiert. Nach 30 Jahren bist du 65 und gehst in Pension: Es ist Zahltag! Was passiert, wenn zu diesem Zeitpunkt die Kurse "im Keller" sind, wie in den Jahren 2002 bis 2004?

Dieser Zeitpunkt ist völlig egal. Du benötigst das gesamte Kapital ja nicht auf einmal zum Pensionsantritt, sondern über einen längeren Zeitraum. Die Grafik zeigt den Verlauf des verbleibenden Kapitals am dem 31. Jahr bei einer Entnahme von 2.000 Euro monatlich.

Und jetzt wird es richtig spannend:

Passives Einkommen ewig möglich

- Laufzeit 50 Jahre

- Einzahlung € 150,00 monatlich 30 Jahre

- Keine Einmalzahlung

- Entnahme: € 2.000 monatlich ab 31. Jahr

In dieser Berechnung entnimmst du dir ab dem 31. Jahr 2.000 Euro im Monat

- Blau: In einer provisionsfreien Nettopolizze

- Gelb: In einer Fondspolizze mit Provision

- Rot: In einem günstigen Online-Depot

Du investierst jeweils in den gleichen Fonds (DWS Vermögensbildungsfonds I), wo und mit welchen Kosten und Steuern du diesen Fonds kaufst ist entscheidend:

- Blau: Aufgrund geringer Kosten und Steuern waren die Gewinne in der Genuss-Phase höher als die Entnahmen. Trotz 2.000 Euro monatliche Entnahmen (in 20 Jahren in Summe 480.000 Euro) ist das Vermögen sogar angewachsen.*

- Gelb: Trotz gleicher steuerlicher Situation wie Blau, wurde das Vermögen nach rd. 20 Jahren aufgebraucht. Grund: Hohe Kosten, vor allem durch Provisionen.

- Rot: Obwohl der Fonds in einem günstigen Online-Depot gekauft wurde, ist das Vermögen bereits nach rd. 10 Jahren bei gleicher Entnahme aufgebraucht. Dafür gibt es 2 Gründe: 1. Steuer: Auch in der Genuss-Phase werden Gewinne erzielt, welche durch die Kapitalertragssteuer (KESt 27,5 % auf die Gewinne) geschmälert werden. Die KESt wird Großteils erst bei der Entnahme fällig. 2. Provisionen: Auch Online-Banken erhalten Provisionen aus Fondskosten (Kick-Backs).

*Werden auch künftig Renditen in dieser Höhe erzielt, hat man ein ewiges passives Einkommen, welches in der Nettopolizze auch an Kinder/Enkel weitergegeben werden kann.

Entscheidend: Die Netto-Rendite

Der Vergleich beweist: Die ewige Rente funktioniert aber nur mit dem perfekten Finanz-Setup. Du brauchst die richtige Anlageklasse und optimale Kosten-Steuer-Effizienz.

Die Grafik zeigt auch: das Wertschwankungsrisiko ist eine Frage der Zeit. Wenn du über einen langen Zeitraum investierst und über einen langen Zeitraum entnimmst, spielen Wertschwankungen eine untergeordnete Rolle – es zählt die durchschnittliche Netto-Rendite.

Wo ist der Haken?

Warren Buffett, der wohl bekannteste Finanzprofi und einer der reichsten Investoren von heute meint: „Investieren ist einfach, aber nicht leicht.“ – was meint er damit?

Was du bis jetzt gelesen hast, ist ja ganz einfach: Investiere langfristig in die renditenstärkste Anlageklasse und suche dir dafür das perfekte Finanz-Setup. fynup gibt dir für den ersten Teil alle Infos und nimmt dir den zweiten Teil sogar gänzlich ab. Very simple.

Aber was ist jetzt nicht leicht? Pläne schmieden ist einfach, immer durchziehen ist nicht leicht – kennst du vielleicht aus anderen Bereichen. Um beim Faktor Zeit zu bleiben: Am schwersten ist es, die geplante Strategie durchzuhalten.

Besonders die ersten 10, 15 Jahre können eine echte Herausforderung werden, wie das folgende Beispiel illustriert.

Du brauchst Durchhaltevermögen

- Laufzeit 25 Jahre

- Einzahlung € 150,00 monatlich

- Keine Einmalzahlung

Hättest du mit deinem Sparplan vor 25 Jahren begonnen, wärst du erst nach ca. 12 Jahren durchgehend im Gewinn. Zwölf Jahre mit Verlust durchzuhalten, ist nicht leicht.

- Blau: Aktienfonds

- Gelb: Anleihen

- Rot: Sparbuch

Nicht easy, wenn andere Anlageklassen besser laufen, wie hier in der ersten 12 Jahren Anleihen oder sogar das Sparbuch. In solchen Phasen erfordert es Ausdauer und Durchhaltevermögen, um an der eigenen Strategie festzuhalten. Wie groß diese Herausforderung ist, kannst du nicht simulieren. Du musst es selbst erleben – und durchhalten.

Fazit

Auch in Zeiten der Teuerung kannst du ertragreich für dein Alter vorsorgen, wenn du die Erfolgsformel beachtest und an den richtigen Stellschrauben drehst:

Kapital = Einsatz x Rendite x Zeit

Wenn du mit gleichem Einsatz die optimale Rendite erreichen willst, weißt du jetzt, worauf du achten musst und wie wichtig ein perfektes Finanz-Setup ist. Du weißt, dass es nicht egal ist, wie und wo du dein Alterskapital aufbaust. Jetzt musst du nur mehr starten.

Berücksichtige die Genussphase, so macht der Start auch mit 50plus noch Sinn. Wenn du jung bist, starte so bald, wie möglich. Falls du Kinder hast, starte für sie. Zeit ist ein unwiederbringliches Gut – nutze sie!

Altersvorsorge ist ein Marathon, kein Sprint. Die meisten Menschen wollen schnell reich werden, nicht langsam. Das ist der Grund, warum so viele an dieser scheinbar simplen Aufgabe scheitern.

Auch, wenn alles einfach scheint, wird es nicht immer leicht. Halte an deiner Strategie fest. fynup unterstützt dich mit verschiedenen Modellen der laufenden Betreuung – transparent und günstig.