ETF-Nettopolice in Österreich

Unterschiede zur deutschen Nettopolice

- Faktencheck und Begriffserklärung

- Größerer Steuer-Vorteil in Österreich

- Sondervermögen

- Günstigeres Honorar

- Konkrete Umsetzung

Stimmt die Analyse von Finanzfluss?

Der renommierte deutsche YouTube Kanal für Finanzen hat die Nettopolice für ETF unter die Lupe genommen und analysiert, ob im Vergleich zur üblichen Empfehlung „ETF im Online-Depot“ tatsächlich Vorteile bestehen.

Wir haben wie üblich den Faktencheck für Österreich gemacht. Stimmt das auch hierzulande?

Finanzfluss zur ETF-Nettopolice

„Tatsächlicher Vorteil bei sehr langer Laufzeit und geringen Kosten”

Finanzfluss 26.12.2023 YouTube Video

Faktencheck durch fynup:

Begriffserklärung

Bevor wir die Unterschiede im Detail beleuchten, müssen wir zuerst die verschiedenen Begriffe erläutern:

- Man kann seine ETF und Fonds in ein Wertpapier-Depot oder eine Lebensversicherung stecken. Das gilt für Deutschland und Österreich.

- Lebensversicherungen nennt man auch Policen (DE) oder Polizzen (AT) – zusätzlich geläufig sind noch die Bezeichnungen Fondsgebundene Lebensversicherung bzw. Fondspolizze (ETF sind bei Fonds mitgemeint)

- Der Steuervorteil wird leider fast immer von hohen Kosten zunichte gemacht, die hauptsächlich durch Provisionen für den Vertrieb verursacht werden.

- Wird auf diese Provisionen verzichtet, spricht man von Nettopolicen (DE) bzw. Nettopolizzen (AT) oder auch provisionsfreien Fondspolizzen.

Video-Antwort von fynup

Marcel und Michael von fynup zeigen in diesem Reaction-Video, wo Thomas von Finanzfluss genau richtig liegt und wo Anleger*innen in Österreich sogar noch größere Vorteile haben (Stichwort: Steuer).

Und worauf du hierzulande achten musst, damit dir nicht andere deinen Steuervorteil wegschnappen. (Alle Details aus dem Video findest du auch hier in diesem Artikel.)

Größerer Steuer-Vorteil in Österreich

In Österreich ist der Steuervorteil sogar deutlich größer: Die Kapitalertragssteuer von 27,5 % entfällt bei Nettopolizzen komplett, die Gewinne sind steuerfrei. Anders als in Deutschland wird bei der Auszahlung auch keine Einkommensteuer fällig, denn die österreichische Nettopolice ist bereits besteuert.

Du zahlst nämlich 4 % Versicherungssteuer auf die Einzahlungen, d.h. von den laufenden Prämienzahlungen (bzw. deinem Einmalerlag zu Beginn) werden automatisch 4 % ans Finanzamt abgeführt.

Statt 27,5 % KESt. auf die Gewinne nur 4 % Versicherungssteuer auf die Einzahlungen

Alle Kosten im Vergleich

- Laufzeit 20 Jahre

- Keine lfd. Zahlung

- € 100.000,00 Einmalzahlung

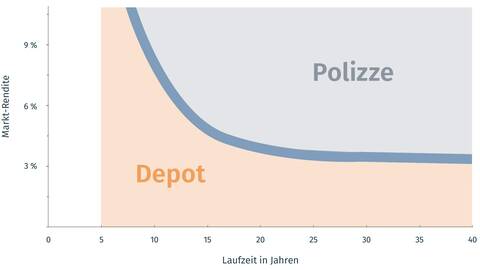

Die Grafik zeigt die Entwicklung des selben ETF nach Abzug aller Kosten und Steuern (und Berücksichtigung des Honorars) im direkten Vergleich über die Laufzeit.

Möglich macht diesen Vergleich das Herzstück von fynup: Der Geldanlage-Rechner, der Gesamtkosten-Vergleiche mit über 50.000 möglichen Kombinationen aus Fonds (ETF) und Produkthüllen (Depots, Polizzen, ...) auf Knopfdruck erstellt. Damit du immer die für dich günstigste Geldanlage findest.

Die Genuss-Phase entscheidet

- Laufzeit 40 Jahre

- Keine lfd. Zahlung

- € 100.000,00 Einmalzahlung

- Entnahme: € 1.700 monatlich ab 21. Jahr

Wie extrem die Unterschiede sind, ob du deinen ETF bei einem Neo-Broker kaufst oder in einer Nettopolizze zeigt erst die Genuss-Phase: Denn erst bei der Entnahme wird der Großteil der Steuern im Bankdepot schlagend und je länger die Veranlagung läuft, desto größer die Steuervorteile der Nettopolizze, weil die Gewinne gänzlich steuerfrei sind.

Die Grafik zeigt die Entwicklung, wenn ab dem 21. Jahr monatlich 1.700 Euro entnommen werden. Im Online-Depot in rot ist das Kapital nach 18 Jahren aufgebraucht. In der Nettopolice in blau wächst das Kapital trotz monatlicher Entnahme sogar noch an.

Berechne bei Vergleichen immer den gesamten Zeitraum. Die Investition besteht meist aus der Anspar-Phase UND der Genuss-Phase.

Newsletter abonnieren

Der Newsletter, der sich rechnet: Jede Woche wertvolle Finanz-Infos und Tipps für deine Geldanlage

Sondervermögen

Einer der Kritikpunkte von Thomas von Finanzfluss an der Nettopolice: die ETF gelten in Deutschland nicht als Sondervermögen, wie bei einem Online-Depot. Anders in Österreich.

Laut Österreichischer Finanzmarktaufsicht (FMA) bilden Verpflichtungen aus Lebensversicherungsverträgen nämlich eine Sondermasse, die im Insolvenzfall den Versicherungsnehmern vorrangig zur Verfügung steht (Anm.: gekürzt).

Wichtig zu wissen: Im Unterschied zu Online-Depots bist du bei Versicherungen leider nicht Eigentümer der ETF. Im Moment hat das sogar einen Vorteil, du hast dadurch Zugang zu Clean-Shares, mit denen du selbst ETF schlagen kannst.

Günstigeres Honorar

Ein großer Unterschied ist auch die Höhe des Honorars – zumindest, wenn du deine Nettopolizzen in Österreich über fynup beziehst. Der hohe Grad an Digitalisierung ermöglicht ein extrem niedriges Vermittlungshonorar von 399 Euro.

Über Artikel, Videos und LIVE-Webinare kannst du dein Finanzwissen vertiefen, ideal für Einsteiger ist etwa Das kleine 5 x 5 der Geldanlage, mit dem du Schritt für Schritt lernst, worauf du beim Investieren achten musst.

Mit dem Geldanlage-Rechner von fynup findest du genau passend zu deinen Vorgaben die optimale Geldanlage für dich und kannst sogar direkt online abschließen.

Auf Wunsch kannst du für die letzten individuellen Fragen noch eine Online-Honorar-Beratung buchen – die ersten 30 Minuten sind sogar kostenlos. Kleiner Tipp: Je mehr du dich vorab informierst, umso eher reichen die Gratis-Minuten.

Fazit: Nettopolizze oder Online-Depot

Prinzipiell kann man festhalten: Je länger die Laufzeit und je höher die erwarteten Gewinne, umso deutlicher lohnt sich die Nettopolizze im Vergleich zum günstigen Online-Wertpapier-Depot. Auf jeden Fall gilt: Angebote immer mit allen Kosten nachrechnen, am besten VOR der Unterschrift.

Genau das empfehlen auch Konsumentenschützer von AK, VKI und Verbraucherschutz-Verein, die immer wieder auf die Expertise von fynup zurückgreifen.

Faktencheck

Wie Thomas von Finanzfluss richtig feststellt: im Marketing werden Vorteile extrem hochgelobt und durch die tatsächlichen Kosten oft zunichte gemacht, wie etwa bei Polizzen mit Provision.

Finanzfluss hat überwiegend recht, der Steuervorteil ist in Österreich sogar noch deutlich größer. Du musst nur wie immer auf die Kosten achten, damit nicht andere von deinem Steuervorteil profitieren.

Konkrete Umsetzung

Wie immer gilt: Die schönste und beste Theorie hilft nix, wenn es an der praktischen Umsetzung scheitert. Weil die Finanzindustrie den Zugang zu Nettopolizzen in Österreich eher kompliziert gestaltet, macht es fynup leicht für dich:

- Kostenloses Finanzwissen

- Geldanlage-Rechner mit allen Kosten und Online-Bestellung

- Optionale Honorar-Beratung (30 Minuten kostenfrei)

Geldanlage selber machen

Finde die für dich perfekte Geldanlage in Österreich unter Berücksichtigung aller Kosten und Steuern